Quyền chọn không đảm bảo, hay còn gọi là “naked option,” là một dạng hợp đồng quyền chọn đặc biệt, nơi người bán không nắm giữ tài sản cơ sở tương ứng. Điều này tạo ra

Lưu trữ thẻ: phân tích kỹ thuật

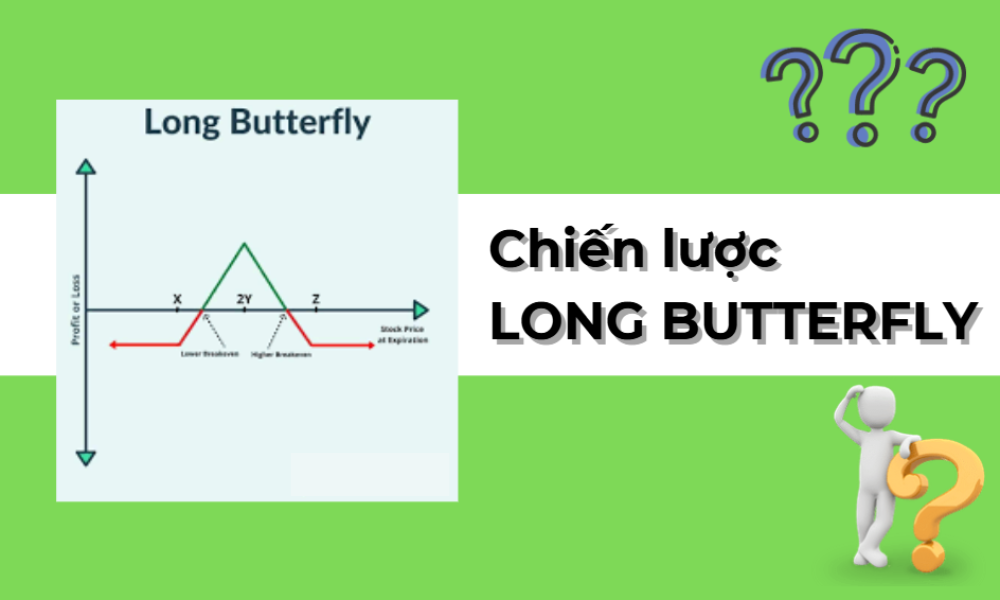

Chiến lược Long Butterfly là một chiến lược quyền chọn trung lập, có rủi ro giới hạn, được áp dụng khi nhà đầu tư dự đoán rằng giá của tài sản cơ sở sẽ dao động.

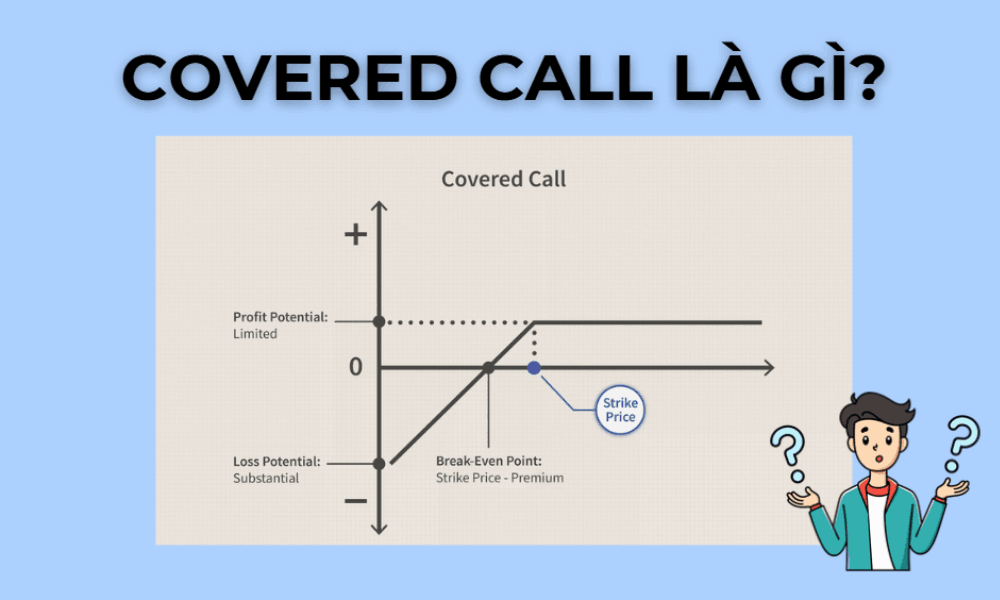

Covered Call là một chiến lược đầu tư quyền chọn, trong đó nhà đầu tư bán quyền chọn mua (call option) trên số lượng cổ phiếu mà họ đang sở hữu. Để thực hiện chiến lược này.

Trong chu kỳ giá, mô hình Upthrust xuất hiện như một “cái bẫy” tăng giá tinh vi trong giai đoạn phân phối. Khi thị trường tiến đến ngưỡng kháng cự, một đợt tăng giá mạnh mẽ xảy ra.

Giao dịch trong ngày là một hình thức đầu tư ngắn hạn, khác với giao dịch siêu ngắn (lướt sóng), trong đó người giao dịch chỉ thực hiện một giao dịch duy nhất trong ngày.

Mô hình Ba Chàng Lính (Three White Soldiers) là một mô hình nến đảo chiều tăng giá, thường xuất hiện sau một xu hướng giảm, báo hiệu khả năng đảo chiều từ giảm sang tăng.

Tiền ảo 24h sẽ đi sâu vào phân tích đặc điểm, cách nhận diện và sự khác nhau cơ bản giữa hai mô hình nến Hammer và nến Hanging Man giúp nhà đầu tư đưa ra quyết định đúng đắn nhé.

Nến Marubozu là một loại nến đặc biệt trong phân tích kỹ thuật, thường xuất hiện trên biểu đồ giá của các công cụ tài chính như cổ phiếu, tiền tệ, hoặc hàng hóa.

Để đơn giản hóa việc phân tích biểu đồ giá, các nhà giao dịch thường sử dụng chỉ báo Zig Zag. Công cụ này hoạt động bằng cách lược bỏ những dao động giá không đáng kể.

Chỉ báo DMI (Chỉ số chuyển động định hướng) là một công cụ phân tích kỹ thuật được sử dụng để đo lường sức mạnh của xu hướng giá và xác định xu hướng đó là tăng hay giảm.